정기예금 복리투자, 단리투자 각각 얼마나 차이가 나는지 궁금해서 계산해 보았습니다. 8년간 45,000,000원(4천5백만원)을 투자하고 연 단위로 재투자하는 경우와 그렇지 않고 이자를 생활비/용돈으로 써버리는 경우를 비교해 보았습니다.

최근 정기예금 금리 / KB국민, 우리, 농협, 신한, 하나, 카카오, 토스은행 대상으로 조사

1년 정기예금 3.9% 수준

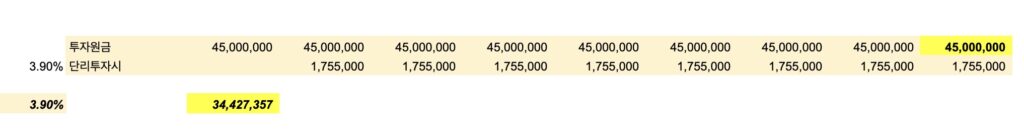

8년간 투자시 Cash Flow는 다음과 같습니다

초기 4,500만원을 가지고 은행에 예금을 넣고, 1년 후 이자를 175만원을 수령합니다. 이자를 합쳐서 2년차에 4,675만원을 다시 3.9% 정기예금에 투자합니다. (금리는 8년간 동일하게 유지되는 것을 가정하였습니다)

8년차말에는 7년차말에 투자한 원금 5,881만원을 만기때 찾게 됩니다. 그리고 8년차에 이자 229만원도 같이 받게 되서 8년 투자가 끝나고 나서 받게 되는 최종 금액은 6,111만원입니다.

현재가치 공식에 넣어서 계산을 해보면,

6,111만원 / (103.9%)^8 =4,500만원입니다.

복리로 8년간 투자하게 되면, 원금은 4,500만원 이자로는 약 1,611만원, 합계 6,111만원을 확보하게 됩니다.

만약 단리로 투자하게 된다면 어떻게 될까요? 매년 받게 되는 이자를 생활비나 여행경비로 써버렸다고 가정해보겠습니다.

아래와 같습니다. 8년차에 찾게 되는 돈은 원금 4,500만원하고 마지막 이자 175만원입니다. 4,675만원의 현재가치를 계산해보면 아래와 같이 3,442만원이 산출됩니다. 왜냐하면 중간에 받은 이자를 모두 사용해 버렸기 때문입니다.

물론 매년 받은 이자 175만원을 모두 현재가치로 환산하여 합하게 되면 총 가치(total value)는 4,500만원으로 동일합니다. 그러나 이 역시 이자를 재투자하는 경우를 계산하는 것이기 때문에 차이가 있습니다. 이자를 받아서 생활비로 쓰게 된다면 이는 결국 현재 가치 면에서는 언제나 복리투자보다는 열위에 있을 수 밖에 없습니다.